みなさんこんにちは。

こわがりパパこと「のマンボウ」です。

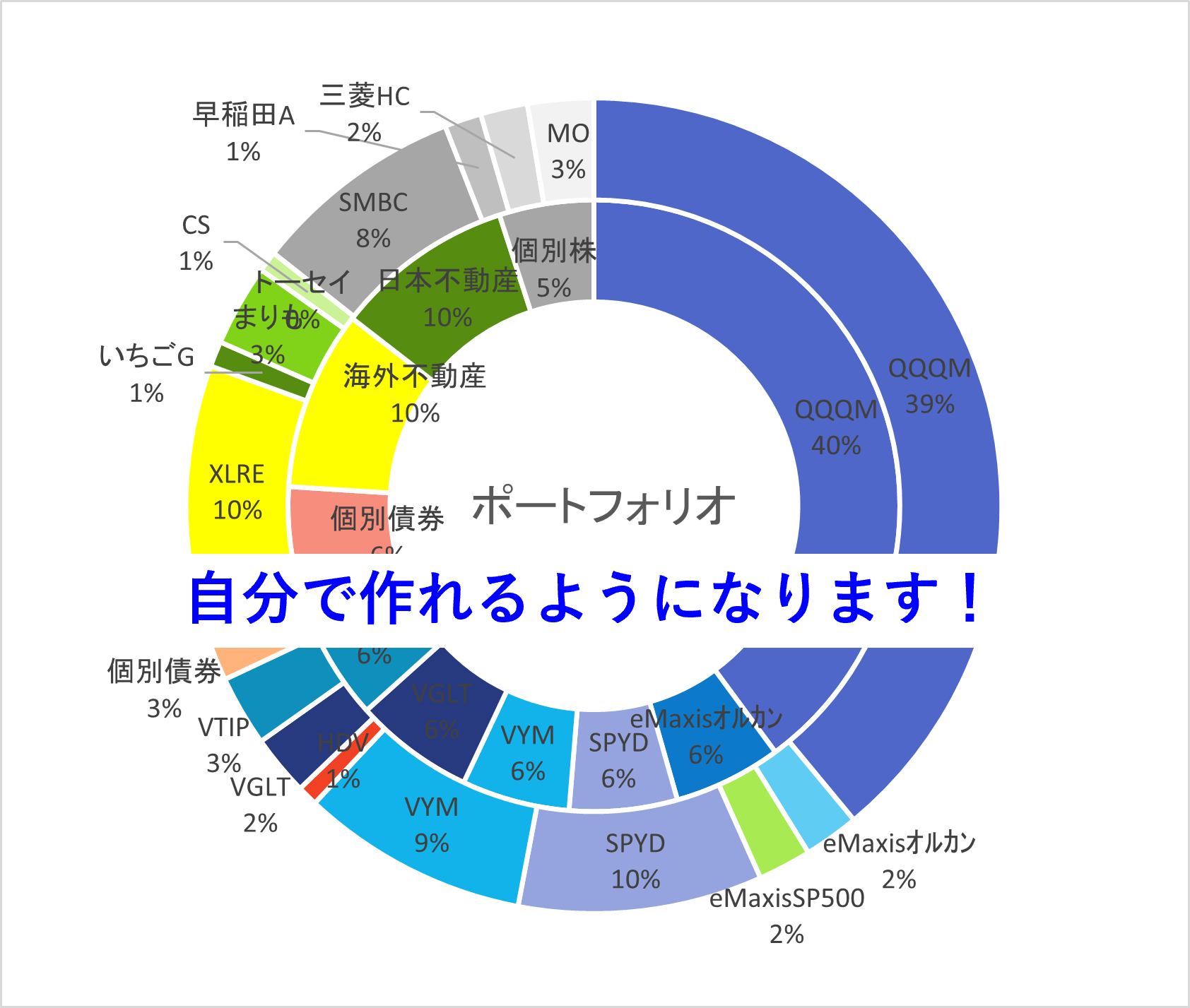

投資をしている方であれば「ポートフォリオ」という言葉を一度は耳にしたことがあると思います。

しかし、ポートフォリオという言葉自体は聞いたことがあっても

難しそうだし、投資ガチ勢ではない自分には関係ない

自分でポートフォリオを作ってみたいがやり方が分からない

このように考えてしまい、なんとなく敬遠している方もいるのではないかと思います。

しかし、自分でポートフォリオを作れるようになると、投資のリスクやリターンを自分好みに調整する事が出来るようになる為、投資の選択肢が広がり、いろいろなことに挑戦できるようになります。

そこで今回は、「ポートフォリオって何?」「作り方が分からない」という方に向けて、現代ポートフォリオ理論を用いて自分好みのポートフォリオを作る方法を解説します。

なお、本記事は現代ポートフォリオ理論を紹介することが目的としており、投資に関する判断は読者様の自己責任のもと行うようお願いいたします。

目次

この記事の結論

- 長期投資のリターンの9割は銘柄選定時、つまりポートフォリオ作成時に決まると言われるほど、ポートフォリオの作成は投資家にとって重要です。

- 現代ポートフォリオ理論では資産クラスの組み合わせや配分を変更することで、ポートフォリオ全体のリスクとリターンをコントロールすることを目指しています。

- 分散投資において、あるリターンを得る為にリスクを最小限に抑えた資産配分の集まりのことを効率的フロンティアと呼びます。ポートフォリオを構築する際にはリスクとリターンのバランスを考慮しながら資産配分を決める必要がありますが、効率的フロンティア上にくる資産配分ではすでにリスクとリターンの最適化が行われている為、投資家は効率的フロンティア上で自分の求めるリターンが期待できる資産配分を選択すべきです。

- 作成したポートフォリオは定期的に各資産の配分のチェックを行い、必要あればリバランスを行いましょう。

1.ポートフォリオとは

「ポートフォリオ」という言葉は「様々なものを組合せたもの」というような意味があり、投資に限らず色々な業過で使われている言葉です。この「様々なもの」には、企業であれば事業、アーティストであれば自身の作品を含みますが、投資においては「株」や「債券」といった資産クラスや、「エヌビディア株」や「米国国債」のような個別銘柄を意味します。保有している金融資産を入れておく財布のことをポートフォリオと呼んでいるとイメージしてもらえれば分かりやすいかと思います。

実は、長期投資のリターンの9割は資産配分の選定時、つまりポートフォリオ作成時に決まる(マネーの達人より)と言われるくらい、長期投資においてポートフォリオの作成は重要な仕事です。

ロボアドバイザー投資のように、自身のリスク許容度を回答するだけで自動で様々な資産クラスに分散投資してくれるサービスもありますが、自分の大切な資産をどうやって守り、増やしていくかについて、自分でしっかり考えて取り組むことも投資では大切だと私は考えます。

どのような資産クラスをどのような割合で組み合わせるかは、投資家が自由に決めることができますが、よく用いられる典型的なパターンというものがあります。典型的なポートフォリオについて、以下の記事で解説しておりますので、ぜひこちらの記事もご覧ください。

この記事では、上のリンク先の記事で紹介している「(5)リスクを抑えつつリターンの最大化を目指すポートフォリオ」を作成する方法の説明をしようと思います。

2.現代ポートフォリオ理論

現代ポートフォリオ理論とは、1952年にハリー・マーコウィッツおよびウィリアム・シャープという経済学者によって提唱された理論で「投資家は、投資のリターンについて、どれだけの利益が上げられるかの期待値と、その不確かさのみを考慮し、そのほかの要因を考慮しない」という仮定の下、資産配分を調整することでリターンの期待値と不確かさをコントロールしようとする理論です。

現代ポートフォリオ理論において最も大切な考え方は「複数の資産クラスに分散投資することで、ポートフォリオ全体のリスクを軽減できる」という考え方です。

複数の資産クラスへの分散投資によってポートフォリオ全体のリスクを軽減できる理由は、異なる資産クラスの価格変動が連動しない為です。

例えば、株式と債券は異なる動きをする傾向がある為、この二つを組合せたポートフォリオでは、一方の資産価格が下落しても、もう一方の資産が上昇することから、それぞれの資産の値動きが相殺されるため、ポートフォリオ全体の値動きが小さくなる、つまりリスクが小さくなります。

3.ポートフォリオ全体のリスクとリターンの求め方

この章では計算式を用いて具体的にポートフォリオ全体のリスクとリターンを求めてゆきます。

できるだけ簡単な説明を心がけますので、数式が苦手な方もぜひ読んでいただけると、記事後半でおこなうポートフォリオ作成が楽になると思います。

前提条件

以下の説明で使用する文字を以下の通り定義します。

・ポートフォリオに組み込む金融資産の個数:n個(ただしnは1以上の整数です)

・ある金融資産iのリターン:Ri(ただしiは1以上n以下の整数です)

ある金融資産iがポートフォリオに占める割合:wi(w1からwnまでのすべての合計は1になります。数式で表現するとΣni=1wi=1)

・ある金融資産iのリスク:σi(リスクとは価格の標準偏差です)

・異なる2つの金融資産iとjの相関係数:ρij

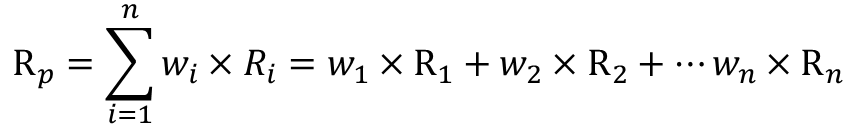

ポートフォリオ全体のリターンの計算方法

以下のように計算します。数式が苦手な人はΣ記号を見ただけで蕁麻疹が出てきてしまうかもしれませんが、この式では各金融資産のリターンの平均値を計算しているだけです。

下付き文字のpはポートフォリオのリターンやリスクであることを意味しています。

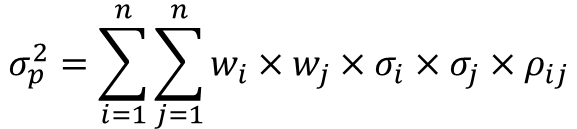

ポートフォリオ全体のリスクの計算方法

ポートフォリオ全体のリスクは以下のように計算します。この式の意味の解説はこの記事の範疇を超えてしまう為、説明いたしません。

一見複雑で難しい式に見えますが、一つ一つ丁寧に読んでもらえれば、小学生でも理解することができるレベルの計算式です。

自分でポートフォリオのリスクを計算したくなった時には、2つ目の数式が苦手な人向けの式を見ながら計算に挑戦してみてください。

4.相関関係

ポートフォリオのリスクを計算する式にρijという変数が出てきますが、これは相関係数と呼ばれるもので、2つの金融資産の値動きがどれだけ似ているか(相関関係)を定量的に表すための係数で、統計の分野で主に使われています。

相関係数は-1から1の範囲の数値を取ります。相関係数が0.2以上の時は両資産に正の相関があると言い、片方の金融資産が値上がり(または値下がり)するとき、もう片方も値上がり(または値下がり)することを意味します。

一方で相関係数が-0.2以下の場合は両資産は負の相関があると言い、片方の金融資産が値上がり(または値下がり)するとき、もう片方は値下がり(または値上がり)することを意味します。

相関係数が-0.2から0.2の範囲にあるとき、二つの金融資産の値動きに相関関係はないと判断されます。

以下の通り相関関係には強弱が存在し、相関関係が強い程、先ほど述べた値動きの傾向が強まります。

| 相関係数の値 | 相関係数 |

| 0.7~1 | 強い正の相関 |

| 0.4~0.7 | 正の相関 |

| 0.2~0.4 | 弱い正の相関 |

| -0.2~0.2 | 相関関係がほとんどない |

| -0.4~-0.2 | 弱い負の相関 |

| -0.7~-0.4 | 負の相関 |

| -1~-0.7 | 強い負の相関 |

自分だけのオーダーメイドポートフォリオを作成する場合は、組み込む資産クラスの相関関係を確認しながら、負の相関関係または相関関係を持たない複数の資産クラスを組み込むことが重要です。なぜなら分散投資によってリスクを下げる為には、各資産の値動きがバラバラでなければならない為です。

(具体例)

負の相関関係を持つ株式と債券を1:1で組み合わせたポートフォリオを組成するとします。

株式が100円から75円に値下がりすると、債券は株式と負の相関関係を持つため価格が上昇し100円から110円になるとします。

ポートフォリオ全体の値動きを見てみると、最初は株式100円+債券100=200円でしたが、値動き後は株式75円+債券110円=185円になります。

株式への集中投資をしていると、株価の下落によりポートフォリオ全体で-25%の損を抱えることになりますが、負の相関関係を持つ債券に分散投資をすることで、ポートフォリオ全体の下落率を-7.5%にまで軽減させることが出来ました。

5.効率的フロンティア

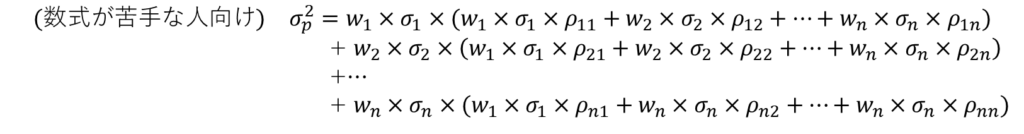

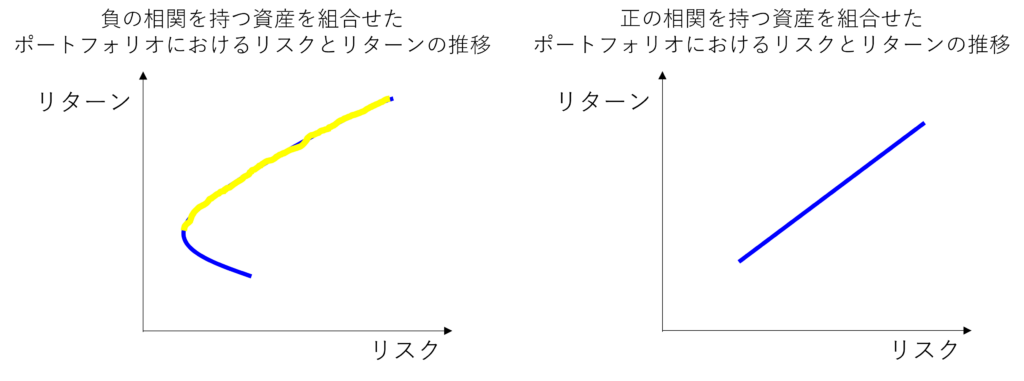

相関関係が無い、または負の相関をもつ資産クラス同士を組合せると、お互いの値動きがある程度相殺されることから、資産配分を変化させたときのポートフォリオ全体のリスクとリターンは以下の画像のように「く」の字型に分布します。一方で、正の相関関係をもつ資産クラスを組合せたポートフォリオでは、ポートフォリオ全体のリスクとリターンは、グラフ上で二つの資産を結ぶ直線上で推移します。

リスクとリターンの関係が「く」の字型の時、リスクが最小となる点(「く」の字の折れ曲がった点)から上の部分(黄色い部分)のことを効率的フロンティアと言い、任意の資産クラスを組み合わせたポートフォリオの内、あるリターンを得るためにリスクが最小となる資産配分を示しています。

一般的な投資家であれば、必要なリターンを得るためにリスクが最小となるポートフォリオを選択するべきですので、自分でポートフォリオを作成する際には、効率的フロンティア上にある資産配分とすべきです。

6.ポートフォリオの作り方

ここからは、具体的に現代ポートフォリオ理論を用いてポートフォリオを作成していく手順について解説します。

①投資の目的を設定する

まず初めにやるべきことは、長期投資をすることで自分が「いつまでに」「何を」達成したいのかを明確にすることです。

言い換えると、ゴールと期限を決めます。あくまで長期投資の目的です。大切なことなのでハイライトを付けました。

なぜ、ゴールと期限を設定することが重要なのかというと、ゴールと期限を決めなければ必要なリターンや受け入れなければならないリスク、ポートフォリオに組み込む資産を選択することができない為です。

ゴールの例としては以下のようなものが考えられます。ポイントは定量的で少し挑戦的な目標を立てることです。

(長期投資の目的の具体例)

子供が独り立ちするであろう20年後までに金融資産1億円を達成して、早期退職し奥さんと趣味の旅行漬けの日々を送る

⓶期限通りゴールに到達するための入金計画を立て、必要リターンを計算する

次に①で設定したゴールに期限通り到達するために必要なリターンを計算します。

現状の所得および将来の所得を考慮して入金可能額を見積もります。当然、将来のことは確実なことは分からない為、概算で構いません。

また、資産が増えてゆくと、ポートフォリオからの配当収入も増えてくるため、複利の効果を得るために、入金計画を立てる際には配当収入を漏らさないよう気を付けましょう。

配当収入がどれくらいになるかは、どのような資産をどのような割合で組み込むかで変化してきますが、私の場合は組成したポートフォリオの配当利回りが2%であると想定して見込み額を計算しています。(実際の利回りは2.3%程度ですので、少しコンサバな計画になります。)

入金計画が決まると、投資した金融資産が全く値上がりしない場合の資産額(以下、生値と呼ぶことにします)を計算する事が出来ます。

おそらく、生値のままではゴールで設定した金額に届かないのではないかと思います。そこで、期限までにゴールに到達する為に必要な年率のリターンを求めます。想定ですので、毎年必要リターンを達成できると想定して、資産額に年率リターンを乗じてゆきます。

設定する必要リターンですが、S&P500の年率リターンの平均が10.5%程度(MONEY INSIDERより)の為、同程度か少し余裕をもって低めの値になるようにするといいと思います。

必要リターンがあまりに高くなってしまった場合、ゴール、期限、入金計画のどれかに無理が生じていることになる為、計画の見直しをしてください。

③ポートフォリオに組み込む資産クラスを選定する

ゴール、期限、必要リターンが決まったら、次はポートフォリオに組み込む資産クラスを決めます。

この時重要なことは、組み込む資産クラス同士の相関関係やリスク、リターンのバランスを考慮し、2つ以上の複数の資産クラスを組合せることです。

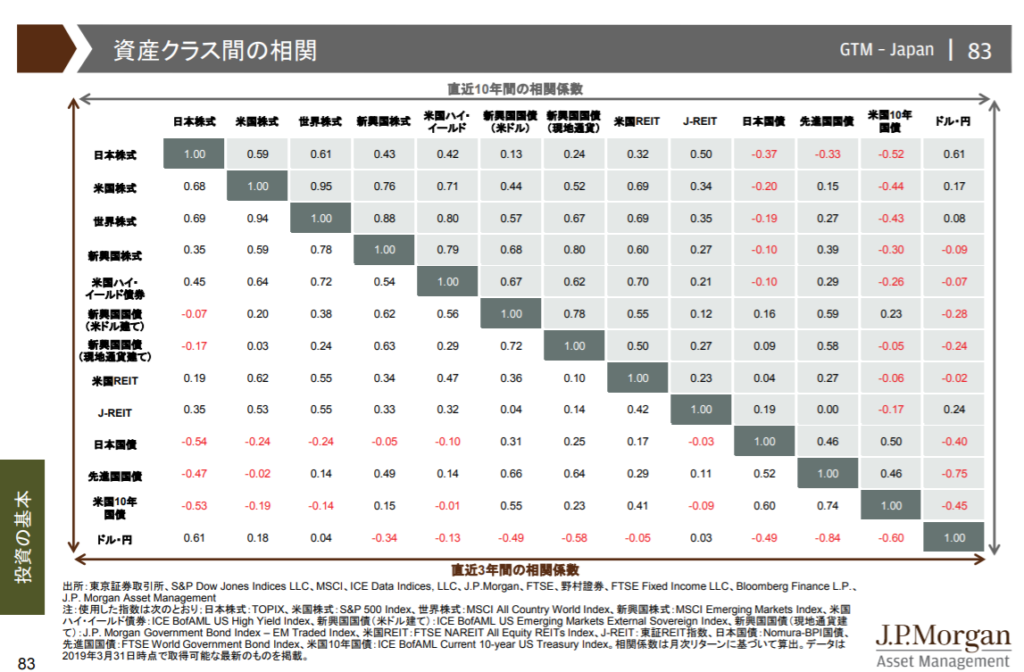

ビッグツリー株式会社のウェブページに各資産クラス間の相関関係をまとめた表が掲載されていましたので、参考までに掲載します。2019年3月末時点のデータで少し古いものになる為、実際にポートフォリオを組成する場合は、必ず最新情報を取得するようにしてください。

④資産配分を変えながら効率的フロンティアを探る

各資産クラスの保有割合を変えながら、ポートフォリオ全体のリスクおよびリターンを求め、効率的フロンティアを求めます。

この過程では、先述の通り非常に多くの計算をしなければならない為、根気強くExcelで計算するか、Python等でプログラムを組んで計算することをお勧めします。

⑤資産配分を決定する

④で導出した効率的フロンティア上で②で決定した目標リターンを達成できる見込みのある資産配分を選択します。ただし、この時、ポートフォリオのリスクが許容出来るレベルかどうかの確認が必要です。リターンが高くても、リスクが許容できないレベルまで大きくなっているような場合は、投資計画を見直すか、組み込む資産の見直しが必要になります。

7.定期的なリバランスでポートフォリオのメンテナンスを行う

自分だけのポートフォリオが完成したら、定期的にリバランスを行いポートフォリオのメンテナンスを行いましょう。

リバランスとは、価格の上昇により計画よりも資産配分が大きくなってしまった資産を減らし、逆に価格の下落により計画よりも資産配分が小さくなってしまった資産を増やすことです。

定期的にリバランスを行い資産配分を計画通りに調整することで、ポートフォリオ全体のリスクが想定より高くなったり、低くなることを防ぎます。

ポートフォリオのリバランスは、ポートフォリオの作成と同じくらい投資家にとって重要な仕事になりますので、別途、リバランスについて解説する記事も作成する予定です。

8.まとめ

現代ポートフォリオ理論を用いて自分だけのオリジナルポートフォリオを作成する方法について解説しました。

途中、少し計算をしなければいけませんが、現代ポートフォリオ理論を理解することで自分の投資に対して期待するリターン、許容できるリスクを反映したポートフォリオを作成することができるようになります。

Googleで検索すると、自動でポートフォリオのリスクとリターンを計算してくれるサイトもありますので、はじめのうちはそういったツールを活用しながら自分だけのポートフォリオの作成に挑戦してみてください。

最後に、本記事で解説した内容のポイントを再掲します。

- 長期投資のリターンの9割は銘柄選定時、つまりポートフォリオ作成時に決まると言われるほど、ポートフォリオの作成は投資家にとって重要です。

- 現代ポートフォリオ理論では資産クラスの組み合わせや配分を変更することで、ポートフォリオ全体のリスクとリターンをコントロールすることを目指しています。

- 分散投資において、あるリターンを得る為にリスクを最小限に抑えた資産配分のことを効率的フロンティアと呼びます。ポートフォリオを構築する際にはリスクとリターンのバランスを考慮しながら資産配分を決める必要がありますが、効率的フロンティア上にくる資産配分ではすでにリスクとリターンの最適化が済んでいる為、投資家は効率的フロンティア上で自分の求めるリターンが期待できる資産配分を選択すべきです。

- 作成したポートフォリオは定期的に各資産クラスの配分のチェックを行い、必要あればリバランスを行いましょう。